Află care sunt elementele importante pentru a investi cu succes pe bursă.

În ce să investești 100 euro pe lună: Ghid complet pentru investitori începători

Este o credință răspândită faptu că investirea unei sume mici, precum 100 de euro pe lună, nu poate aduce rezultate semnificative.

Totuși, succesul financiar nu depinde de cât de mult investești inițial, ci de cât de constant ești și de strategia pe care o aplici.

Chiar și sume mici, plasate inteligent în active diversificate și reinvestite constant, pot beneficia de efectul de capitalizare compusă. Pe termen lung, această abordare poate transforma investiții modeste în câștiguri considerabile.

Indiferent de mărimea sumei, investițiile bine gestionate sunt o modalitate sigură de a-ți construi un portofoliu solid.

De ce să investești 100 euro pe lună?

Importanța constanței în investiții

Chiar dacă suma de 100 de euro pe lună poate părea mică, constanța este cheia succesului pe termen lung. Investind lunar, îți disciplinezi obiceiul de economisire și eviți tentația de a cheltui bani pe lucruri neesențiale. În plus, acest tip de investiție te ajută să diminuezi riscurile asociate cu fluctuațiile pieței. Pe termen lung, vei beneficia de efectul de compunere a randamentelor.

Construirea unui portofoliu cu sume mici

Nu trebuie să fii un investitor cu sume mari pentru a știi in ce sa investesti 100 euro și a-ți construi un portofoliu solid. Investind constant 100 de euro lunar, poți diversifica treptat activele tale. Alege fonduri mutuale, acțiuni sau obligațiuni care se potrivesc profilului tău de risc. În timp, investițiile mici vor crește, iar portofoliul tău va deveni din ce în ce mai robust.

Înainte de a investi: cum îți determini profilul de risc

Determinarea profilului de risc este un prim proces înainte de a începe să investești. Iată pașii principali pe care ar trebui să-i urmezi pentru a înțelege cât risc ești dispus să îți asumi:

1. Analizează-ți situația financiară

Primul pas in ce sa investesti 100 euro, este să îți evaluezi veniturile, economiile și obligațiile financiare. Dacă ai datorii mari sau economii limitate, poate fi indicat să adopți un profil de risc mai conservator. Pe de altă parte, dacă ai economii solide și un venit stabil, îți poți permite să îți asumi riscuri mai mari.

2. Stabilește-ți obiectivele de investiție

Gândește-te la ce vrei să realizezi prin investițiile tale. Dacă scopul tău este să economisești pentru pensionare într-un termen lung, poți tolera fluctuațiile pieței și îți poți permite să fii mai agresiv. În schimb, dacă ai nevoie de bani într-un termen scurt, este recomandat un profil conservator pentru a minimiza riscul pierderilor.

3. Evaluați toleranța la risc emoțional

Când vrei să știi in ce sa investesti 100 euro, gândește-te cum reacționezi la pierderi financiare. Dacă scăderea valorii investițiilor îți creează disconfort sau îți afectează somnul, un profil de risc conservator poate fi mai potrivit. Dacă însă poți gestiona volatilitatea pieței fără emoții, poți lua în calcul o abordare mai agresivă.

4. Utilizează chestionare de profilare a riscului

Poți completa teste de evaluare a profilului de risc oferite de platforme financiare sau consultanți financiari. Aceste chestionare te ajută să identifici în mod structurat nivelul tău de toleranță la risc pe baza răspunsurilor la întrebări legate de experiența ta, obiective și atitudinea față de pierderi.

În final, un consultant financiar te poate ajuta să îți ajustezi portofoliul în funcție de profilul tău de risc și de situația ta specifică pentru a te îndruma in ce sa investesti 100 euro.

Ce este profilul de risc și de ce contează?

Profilul de risc este măsura în care ești dispus să îți asumi riscuri financiare pentru a obține randamente.

Fiecare investitor are un nivel diferit de confort cu riscul, iar înțelegerea propriului profil este esențială pentru a alege investițiile care se potrivesc cu obiectivele și situația ta financiară. Dacă investești într-un mod care nu corespunde profilului tău, vei fi expus la stres mărit sau vei rata oportunități de creștere.

Profil conservator vs. profil agresiv: cum să alegi investițiile corecte?

Investitorii pot fi clasificați în funcție de toleranța lor la risc, iar două categorii principale sunt investitorul conservator și investitorul agresiv. Iată o paralelă între aceste două profiluri:

1. Toleranța la risc

- Investitorul conservator are o toleranță scăzută la risc. Acesta preferă să evite pierderile majore, chiar dacă asta înseamnă câștiguri mai mici. Obiectivul principal este protejarea capitalului.

- Investitorul agresiv, în schimb, este dispus să își asume riscuri ridicate pentru a obține randamente superioare. Este conștient că poate pierde bani pe termen scurt, dar urmărește câștiguri mari pe termen lung.

2. Alegerea activelor

- Conservatorul optează pentru investiții sigure, precum obligațiuni, depozite bancare, sau fonduri de investiții cu risc scăzut. Aceste active au randamente modeste, dar oferă stabilitate.

- Agresivul preferă acțiuni, criptomonede sau fonduri mutuale riscante. Aceste active au o volatilitate mare, dar oferă potențial de creștere substanțial pe termen lung.

3. Reacția la volatilitatea pieței

- Conservatorul va vinde repede dacă piața scade, pentru a-și proteja capitalul. Acesta are o aversiune față de fluctuațiile semnificative ale valorii investițiilor sale.

- Agresivul vede scăderile pieței ca oportunități de cumpărare. El tolerează fluctuațiile mari și este dispus să aștepte ca investițiile sale să își revină și să crească.

4. Orizontul de timp

- Investitorul conservator are de obicei un orizont de timp scurt până la mediu. Obiectivele lui sunt protejarea capitalului și obținerea unui venit constant.

- Investitorul agresiv are un orizont de timp lung. El investește pentru creștere, fiind dispus să aștepte ani sau decenii pentru a-și atinge obiectivele.

5. Psihologia și reacțiile emoționale

- Conservatorul preferă să evite stresul și emoțiile puternice asociate cu scăderile pieței. Își menține calmul doar atunci când vede stabilitate în portofoliul său.

- Agresivul are o atitudine relaxată față de pierderile temporare și poate lua decizii rapide, chiar și în perioadele de volatilitate extremă, fără a fi afectat emoțional.

În concluzie, ambele tipuri de investitori au avantaje și dezavantaje. Un investitor conservator preferă siguranța în locul potențialelor câștiguri mari, optând pentru obligațiuni și active mai puțin volatile.

Pe de altă parte, un investitor agresiv este dispus să își asume riscuri mai mari, investind în acțiuni sau fonduri cu volatilitate ridicată, dar cu potențial de creștere semnificativ. Alege un mix de active care reflectă atât toleranța ta la risc, cât și obiectivele pe termen lung.

Când cauți in ce sa investesti 100 euro, alege profilul care reflectă cel mai bine toleranța ta la risc și obiectivele financiare pe termen lung.

Cele mai bune opțiuni pentru a investi 100 euro

Dacă gestionezi corect in ce sa investesti 100 euro și o plasezi inteligent, aceasta are potențialul de a aduce rezultate semnificative pe termen lung.

Fie că optezi pentru ETF-uri diversificate, titluri de stat, fonduri mutuale sau chiar active alternative, constanța și planificarea sunt esențiale pentru a obține succesul dorit.

Iată câteva dintre cele mai bune opțiuni pentru a începe să investești 100 de euro lunar.

ETF-uri pe acțiuni globale: MSCI World, S&P 500

ETF-urile (Exchange-Traded Funds) sunt o alegere excelentă pentru investitorii care doresc expunere globală. Printr-o sumă mică, cum ar fi 100 de euro lunar, poți investi în indici importanți precum MSCI World sau S&P 500. MSCI World îți oferă expunere la companii din întreaga lume, în timp ce S&P 500 se concentrează pe cele mai mari companii americane. Avantajul acestor ETF-uri este diversificarea automată și costurile reduse.

ETF (Exchange-Traded Fund) este un fond de investiții care combină mai multe active financiare (acțiuni, obligațiuni, mărfuri etc.) și este tranzacționat pe bursă, la fel ca o acțiune individuală. În esență, ETF-urile îți oferă posibilitatea de a investi în mai multe companii sau instrumente financiare dintr-o singură achiziție, oferind astfel diversificare automată.

Cum funcționează ETF-urile?

Când cumperi un ETF, de fapt cumperi o mică parte din toate activele din fond. De exemplu, un ETF care urmează indicele S&P 500 îți oferă expunere la 500 de companii americane mari. ETF-urile pot urmări indici bursieri (ca S&P 500 sau MSCI World), sectoare specifice (tehnologie, energie), sau alte tipuri de active (obligațiuni, imobiliare).

Avantajele ETF-urilor:

- Diversificare: Investind într-un ETF, îți distribui riscul pe mai multe companii sau active.

- Costuri reduse: ETF-urile au, în general, costuri mai mici decât fondurile mutuale tradiționale.

- Tranzacționare flexibilă: Se pot cumpăra și vinde în timpul programului bursier, la fel ca acțiunile.

- ETF-urile sunt o soluție eficientă și accesibilă pentru investitorii care doresc să își construiască un portofoliu diversificat cu costuri minime.

Dacă ești interesat de investiții pe termen lung în ETF-uri, Cursul de Investiții în ETF-uri pe termen lung este ideal. În cadrul acestui curs, vei descoperi cum să obții randamente mai mari decât inflația și să îți diversifici portofoliul pentru a reduce riscul.

Titluri de stat și obligațiuni: siguranța pe termen lung

Pentru investitorii care caută siguranță și venituri constante, titlurile de stat și obligațiunile sunt opțiuni de luat în calcul. Acestea oferă un randament mai mic decât acțiunile, dar sunt mult mai stabile. Investind în titluri de stat, practic împrumuți guvernului bani în schimbul unor dobânzi garantate. Sunt ideale pentru investitorii conservatori sau pentru cei care doresc să-și echilibreze portofoliul.

Titluri de stat

Titlurile de stat sunt instrumente financiare emise de guvern pentru a se împrumuta de la investitori. Când cumperi titluri de stat, împrumuți practic bani guvernului, care îți promite să returneze suma inițială (capitalul) la scadență, plus dobândă. Sunt considerate una dintre cele mai sigure investiții, deoarece sunt garantate de guvern.

Caracteristici principale:

- Siguranță ridicată: Titlurile de stat au risc minim, deoarece guvernul este foarte puțin probabil să intre în incapacitate de plată.

- Randament modest: Deoarece riscul este scăzut, și dobânzile plătite sunt de obicei mai mici decât în cazul altor tipuri de obligațiuni sau acțiuni.

- Termen fix: Au o dată de scadență prestabilită (de la câteva luni până la mai mulți ani), la care primești înapoi suma investită.

Obligațiuni

Obligațiunile sunt instrumente de datorie emise de companii, instituții financiare sau guverne și autorități locale pentru a atrage fonduri. Când cumperi o obligațiune, împrumuți bani emitentului, care îți promite să îți plătească dobândă periodic și să îți returneze suma investită la scadență.

Tipuri de obligațiuni:

- Obligațiuni corporative: Emise de companii pentru a finanța diverse proiecte. Pot avea un risc mai mare decât titlurile de stat, dar și dobânzi mai mari.

- Obligațiuni municipale: Emise de autorități locale sau regionale. Sunt considerate sigure, dar pot oferi dobânzi mai mici decât cele corporative.

- Obligațiuni guvernamentale: Similar cu titlurile de stat, dar pot fi emise și de alte guverne decât cel al țării tale.

Avantajele obligațiunilor:

- Venit constant: Emitentul îți plătește o dobândă fixă periodică (de obicei anual sau semestrial).

- Diversificare: Adăugarea obligațiunilor într-un portofoliu reduce riscul general, deoarece ele sunt mai stabile decât acțiunile.

Exemple de obligațiuni corporative

- Obligațiuni emise de Apple Inc.

Apple, pe lângă acțiuni, emite și obligațiuni corporative pentru a-și finanța diverse proiecte și extinderi. Aceste obligațiuni sunt considerate de înaltă calitate, având ratinguri de credit foarte bune, cum ar fi AA+ de la agențiile de rating. Acestea oferă un randament modest, dar cu un risc scăzut, datorită solidității financiare a companiei.

- Obligațiuni emise de Coca-Cola Co.

Coca-Cola, unul dintre cei mai mari producători de băuturi din lume, emite periodic obligațiuni pentru finanțarea operațiunilor și a diverselor extinderi. Obligațiunile Coca-Cola sunt considerate sigure, având un rating de credit A+, și oferă randamente competitive pe termen mediu și lung. Aceste obligațiuni sunt atractive pentru investitorii care caută stabilitate și venituri constante din dobânzi.

Titlurile de stat și obligațiunile sunt ideale pentru investitorii care caută siguranță și stabilitate, cu un venit constant pe termen lung.

Fonduri mutuale: diversificare la îndemâna oricui

Fondurile mutuale îți permit să investești în portofolii diversificate, gestionate de profesioniști. Poți începe cu sume mici, iar 100 de euro pe lună este o modalitate bună de a construi treptat un portofoliu diversificat. Fondurile mutuale investesc într-o combinație de acțiuni, obligațiuni și alte instrumente financiare, ceea ce îți reduce riscul prin diversificare automată, fără a necesita o expertiză profundă în investiții.

Fondurile mutuale sunt vehicule de investiții colective care adună bani de la mai mulți investitori pentru a investi în diverse active financiare, precum acțiuni, obligațiuni sau alte instrumente. Fondurile sunt administrate de manageri de portofoliu profesioniști, care iau decizii de investiție în numele investitorilor.

Cum funcționează Fondurile Mutuale?

Când investești într-un fond mutual, cumperi unități de fond, care reprezintă partea ta din portofoliul total. Valoarea unității se modifică în funcție de performanța activelor din fond. Fondurile mutuale permit diversificare automată și reduc riscurile, deoarece investești într-un portofoliu variat de active.

Tipuri de fonduri mutuale

- Fonduri de acțiuni: Investesc preponderent în acțiuni. Sunt mai riscante, dar pot aduce randamente mai mari pe termen lung.

- Fonduri de obligațiuni: Investesc în obligațiuni. Oferă stabilitate și venit constant, dar cu randamente mai mici.

- Fonduri mixte (balance funds): Investesc într-o combinație de acțiuni și obligațiuni, oferind un echilibru între risc și randament.

- Fonduri pe sectoare sau regiuni: Investesc într-un anumit sector (tehnologie, sănătate) sau regiune geografică (Europa, Asia), oferind expunere specifică.

Exemple de fonduri mutuale

- Fondul mutual Vanguard 500 Index Fund (VFINX)

Acest fond urmărește performanța indicelui S&P 500, care include cele mai mari 500 de companii din SUA. Este unul dintre cele mai populare fonduri mutuale datorită expunerii sale largi la piața de acțiuni americană. Oferă diversificare automată, comisioane relativ mici și este ideal pentru investitorii care caută randamente solide pe termen lung. Este cunoscut pentru stabilitate și performanță consistentă, fiind un fond preferat de investitori din întreaga lume.

- Fidelity Contrafund (FCNTX)

Un alt fond mutual renumit, administrat de Fidelity, este Contrafund, care investește în acțiuni ale companiilor care se așteaptă să aibă o creștere peste media pieței. Fondul este activ gestionat, ceea ce înseamnă că managerii săi caută să identifice companii cu potențial mare de creștere. Contrafund are un istoric îndelungat de performanțe solide, dar și un nivel de risc mai ridicat datorită naturii sale orientate spre creștere.

Aceste fonduri sunt apreciate atât pentru performanțele lor istorice, cât și pentru diversificarea și managementul profesionist.

Avantajele fondurilor mutuale

- Diversificare: Printr-o singură investiție ai expunere la un portofoliu diversificat, reducând riscul.

- Accesibilitate: Poți investi sume mici, făcând fondurile mutuale accesibile pentru investitori de toate tipurile.

- Administrare profesională: Fondurile sunt gestionate de experți, ceea ce înseamnă că nu trebuie să te ocupi direct de investiții.

- Lichiditate: Poți vinde unitățile de fond destul de ușor, accesându-ți banii atunci când ai nevoie de ei.

- Fondurile mutuale sunt ideale dacă te întrebi in ce sa investesti 100 euro și dorești diversificare, dar nu ai timp sau expertiză să gestionezi un portofoliu propriu.

Dezavantajele fondurilor mutuale

Deși fondurile mutuale oferă multe avantaje, au și unele dezavantaje pe care trebuie să le iei în considerare înainte de a investi:

- Costuri și comisioane ridicate. Acestea pot varia de la 1% la 3% din valoarea totală investită anual, ceea ce poate afecta randamentul final al investiției tale. Pot exista comisioane de subscriere la intrare și de răscumpărare la ieșire.

- Performanță imprevizibilă. Chiar dacă fondul este gestionat de profesioniști, performanța acestuia nu este garantată., poți avea ani cu randamente bune și ani cu pierderi. Performanța trecută nu este un indicator sigur al performanței viitoare.

- Lipsa controlului direct. Managerul fondului ia toate deciziile legate de cumpărarea și vânzarea activelor din portofoliu. Dacă preferi să ai control complet asupra investițiilor tale, un fond mutual s-ar putea să nu fie cea mai bună opțiune.

- Impozit pe câștiguri. Investitorii sunt supuși impozitului pe câștiguri de capital, chiar dacă nu au vândut unitățile de fond, ceea ce poate duce la impozitare chiar dacă tu nu ai retras banii din fond.

- Lichiditate mai redusă decât în cazul ETF-urilor. Fondurile mutuale sunt evaluate și pot fi cumpărate sau vândute doar la finalul zilei, după ce prețul activelor din fond a fost actualizat.

- Efectul "mediu". Fondurile mutuale sunt adesea foarte diversificate, ceea ce reduce riscul, dar și potențialul de câștig extrem.

În concluzie, fondurile mutuale pot fi o alegere bună pentru diversificare și administrare profesională, dar trebuie să fii atent la costurile asociate și la lipsa controlului direct asupra investițiilor tale.

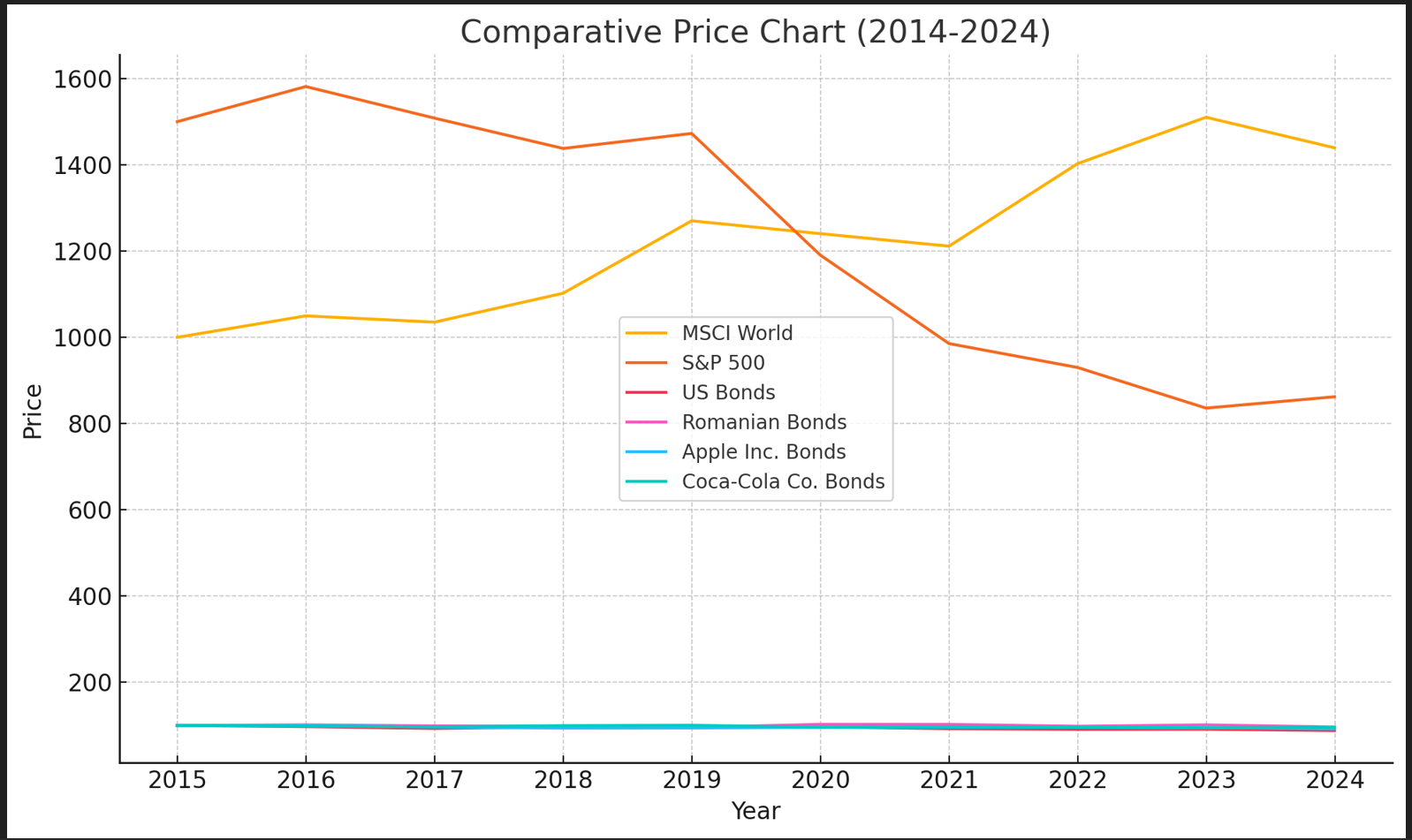

Pentru comparatie, mai jos se prezinta un grafic de evolutie medie a preturilor pe ultimii 10 ani, pentru ETF-urile, fondurile mutuale, titluri de stat (bonduri USA și RO) pe care le-am amintit mai sus.

Ce platforme de investiții sunt potrivite pentru sume mici?

Pentru a începe in ce sa investesti 100 euro, ai nevoie de platforme accesibile, care oferă diversificare și comisioane reduse. Iată câteva dintre cele mai recomandate platforme disponibile în România:

XTB: comisioane reduse și acces la ETF-uri

XTB este o platformă potrivită pentru investitorii începători sau cei care doresc să investească sume mici.

Oferă acces la o gamă variată de active, inclusiv ETF-uri, acțiuni și CFD-uri, cu comisioane foarte competitive.

Pentru tranzacțiile de acțiuni și ETF-uri, XTB oferă 0% comision pentru tranzacțiile de până la 100.000 de euro lunar.

Platforma este ușor de folosit și include resurse educaționale pentru cei care doresc să își îmbunătățească cunoștințele în domeniul investițiilor.

Interactive Brokers: soluții pentru investitori mai avansați

Interactive Brokers este o platformă globală bine-cunoscută, cu o ofertă impresionantă de active și piețe.

Este o alegere excelentă pentru investitorii mai avansați din România, care caută acces la piețe internaționale și o gamă largă de produse financiare, inclusiv acțiuni, ETF-uri, obligațiuni și opțiuni.

Deși are comisioane ceva mai complexe, Interactive Brokers se remarcă prin costurile scăzute pe tranzacții mari și un set avansat de instrumente de analiză și gestionare a riscului.

Cum să îți construiești portofoliul cu doar 100 euro pe lună

Chiar și cu o sumă mică, poți construi un portofoliu solid care să-ți aducă randamente pe termen lung dacă știi in ce sa investesti 100 euro. În acest proces, cheia este disciplina și constanța, însoțite de strategii bine definite.

Fie că investești în acțiuni, obligațiuni sau fonduri mutuale, poți diversifica și proteja investițiile prin alocarea inteligentă a resurselor. Efectul de capitalizare joacă aici un rol esențial, ajutându-te să crești gradual investițiile, chiar dacă la început pare un progres lent.

Diversificare: cheia unui portofoliu echilibrat

Chiar și cu 100 de euro pe lună, poți construi un portofoliu diversificat și eficient. Diversificarea înseamnă să îți împarți investițiile în mai multe tipuri de active, pentru a reduce riscul. Aici sunt câteva sugestii pentru diversificare:

- ETF-uri: Unul dintre cele mai simple și ieftine moduri de a diversifica. De exemplu, ETF-urile pe indici globali precum MSCI World sau S&P 500 îți oferă expunere la sute de companii din întreaga lume.

- Obligațiuni: Investiția în titluri de stat sau obligațiuni corporative poate oferi stabilitate portofoliului tău, compensând volatilitatea acțiunilor.

- Criptomonede sau alte active alternative: Dacă ești dispus să îți asumi mai multe riscuri, o mică parte din investiții poate merge și în active mai speculative, cum ar fi criptomonedele.

Pentru cei interesați de piețele de criptomonede, Cursul de Trading Crypto este o alternativă puternică. Acesta te va învăța cum să tranzacționezi pe mai multe burse și cum să utilizezi efectul de levier pentru a-ți maximiza profiturile, o abilitate esențială pentru investitorii începători.

Diversificarea te protejează de pierderi mari într-un singur sector sau piață și îți asigură randamente constante pe termen lung.

Investiții pe termen lung vs. pe termen scurt

Este important să îți definești obiectivele financiare. Investițiile pe termen lung, cum ar fi cele în acțiuni și ETF-uri, pot genera randamente solide prin capitalizare, permițându-ți să beneficiezi de creșterea companiilor în care investești. Pe de altă parte, investițiile pe termen scurt, cum ar fi tranzacțiile frecvente sau speculațiile pe piețele volatile, pot aduce câștiguri rapide, dar implică riscuri mari.

O strategie bună este să investești lunar acei 100 de euro în instrumente pe termen lung, care capitalizează pe durata anilor, precum ETF-urile. În paralel, poți aloca o mică parte din sumă pentru speculații pe termen scurt, dar să fii conștient de riscurile implicate.

Astfel, un portofoliu bine structurat și echilibrat poate crește constant, chiar și cu investiții mici, dacă rămâi disciplinat și adopți o strategie pe termen lung.

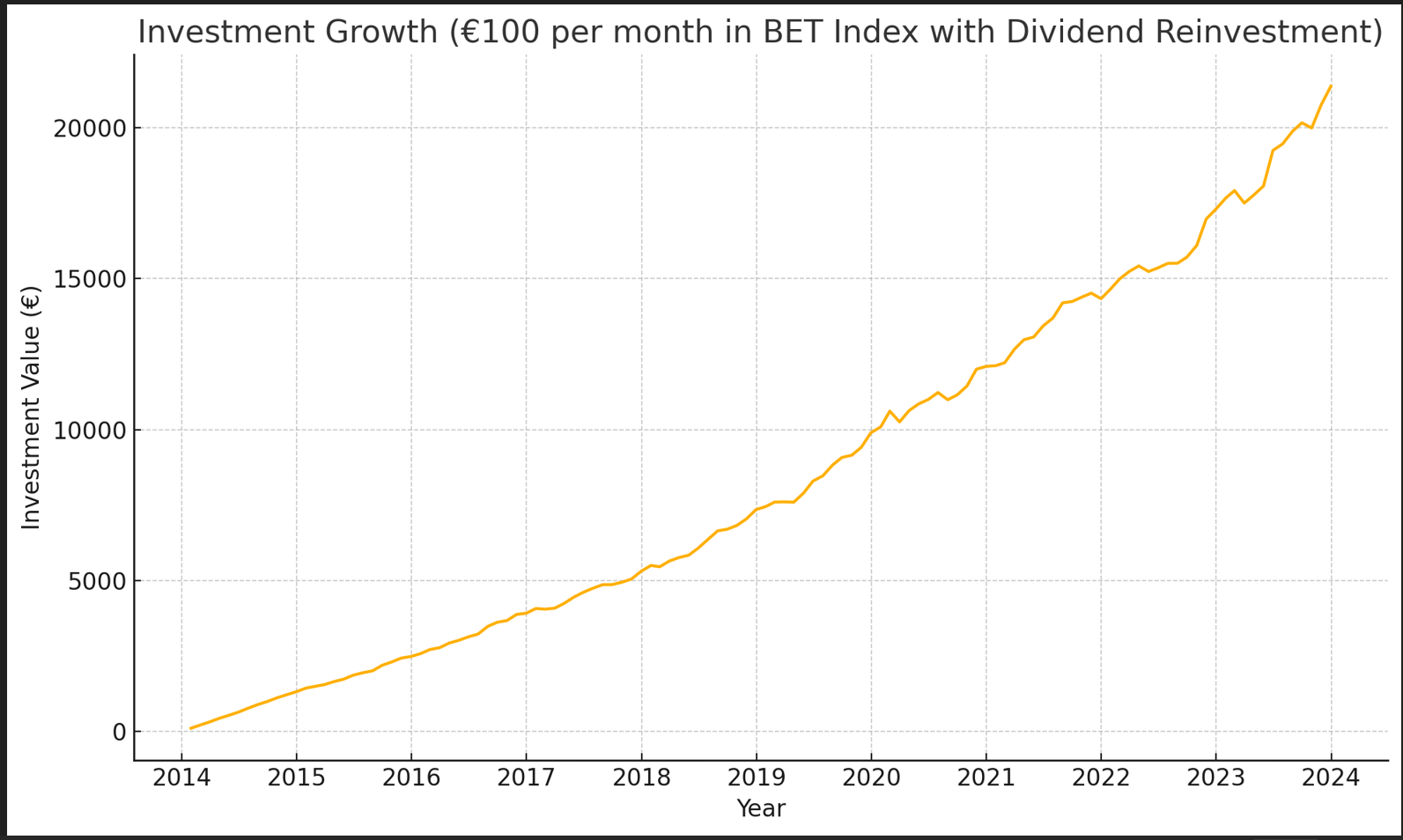

Spre exemplu. investind câte 100 EUR lună de lună și reinvestind dividentele primite la acțiunile bursei de la București- BVB, având ca referință Indicele BET, evoluția investiției tale ar fi fost:

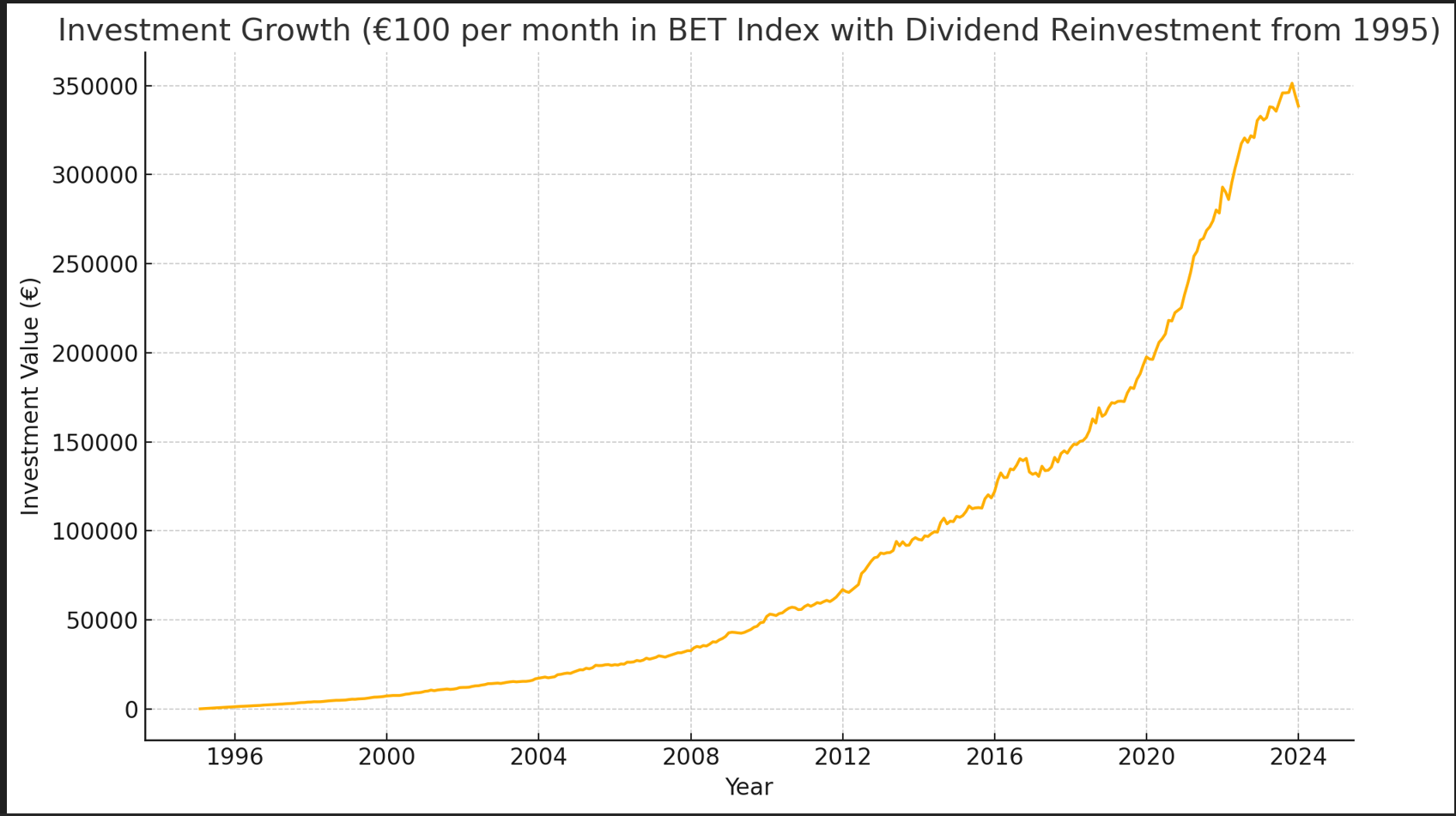

Același lucru exemplificat pe perioada incepând de la înființarea BVB, ar fi avut ca rezultat următoarea evoluție:

Randamentul anualizat actualizat (CAGR ) în acest caz, în care s-ar fi investit lunar 100 EUR în indicele BET din 1995 până în prezent, incluzând reinvestirea dividentelor este de circa 32.25% p.a.

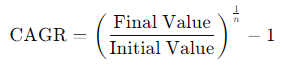

Formula de calcul CAGR este:

În ce să investești 100 euro în 2024 pentru a obține succes financiar

Pentru a avea cele mai mari șanse către succesul financiar cu o investiție lunară de 100 euro, în 2024 ai la dispoziție mai multe opțiuni atractive și eficiente. Iată câteva dintre cele mai recomandate:

- ETF-uri (Exchange-Traded Funds): Un mod excelent in ce sa investesti 100 euro în piețele internaționale și de a diversifica riscurile. ETF-urile care urmăresc indici globali, precum MSCI World sau S&P 500, sunt accesibile și oferă expunere la sute de companii cu o singură achiziție. Avantajul este diversificarea globală cu costuri reduse.

- Titluri de stat românești sau internaționale: Sunt ideale pentru investitorii care caută siguranță. Titlurile de stat românești pot avea randamente mai mari decât cele din țările dezvoltate, însă vin și cu un risc ușor mai ridicat. Cele emise de SUA oferă stabilitate și sunt considerate unele dintre cele mai sigure investiții.

- Fonduri mutuale: Acestea permit investitorilor să aibă acces la un portofoliu diversificat de acțiuni și obligațiuni, gestionat de profesioniști. Fondurile mutuale sunt potrivite pentru cei care nu doresc să gestioneze activ investițiile și preferă diversificarea automată.

- Obligațiuni corporative: Dacă ești în căutarea unor venituri fixe, poți lua în considerare obligațiunile corporative emise de companii solide, precum Apple sau Coca-Cola. Acestea oferă un venit stabil prin dobânzi, dar și o volatilitate mai mică decât acțiunile.

- Investiții alternative (Criptomonede, aur): Pentru investitorii mai dispuși să-și asume riscuri, criptomonedele sau aurul pot fi o opțiune. Cu toate că sunt volatile, criptomonedele au potențialul de a aduce randamente mari pe termen lung, dar trebuie să fii pregătit pentru fluctuații semnificative.

- piața valutară (Forex) poate fi o alternativă in ce sa investesti 100 euro . Forex este accesibil chiar și pentru sume mici, deoarece oferă efectul de levier, care îți permite să controlezi o sumă mai mare decât capitalul propriu investit. Cu 100 de euro, poți începe tranzacționarea pe platforme Forex care acceptă conturi mici și care oferă posibilitatea de a tranzacționa micro-loturi (0.01 loturi).

Cursul de Tranzacționare Forex de la Profit Point este recomandat pentru începători. Acest curs îți oferă o introducere solidă în terminologia Forex, strategiile de tranzacționare și modul în care poți utiliza analiza tehnică și fundamentală pentru a face decizii informate.

Sfaturi finale pentru investitorii începători

- Educația este cheia: Învață despre piața financiară și tipurile de active în care vrei să investești. Cunoștințele te vor ajuta să iei decizii mai bune și să înțelegi riscurile implicate.

- Dacă vrei să investești 100 de euro pe lună, este important să începi cu o bază educațională solidă. De aceea, cursul gratuit de investiții la bursă oferit de Profit Point este un punct de plecare excelent. În doar 3 zile, vei învăța cum să îți creezi o strategie de investiții și cum funcționează piețele financiare, ajutându-te să-ți depășești credințele limitative.

- Fii constant: Investește lunar, indiferent de starea pieței. Pe termen lung, constanța și capitalizarea îți vor crește valoarea portofoliului.

- Diversifică-ți investițiile: Nu pune toți banii într-un singur activ. Diversificarea reduce riscul și îți protejează portofoliul de pierderi majore.

- Gândește pe termen lung: Chiar dacă fluctuațiile pe termen scurt te pot îngrijora, investițiile de succes se construiesc în timp. Ai răbdare și lasă capitalizarea să-și facă efectul.

Pentru o abordare mai aprofundată, Programul Intensiv de Educație Investițională îți oferă 10 ședințe live care îți vor construi cunoștințele necesare pentru a tranzacționa cu încredere și succes pe piețele financiare. Vei învăța cum să îți setezi obiectivele și să-ți construiești propriul portofoliu investițional.

Cu aceste strategii in ce sa investesti 100 euro, poți începe să-ți construiești un portofoliu solid și să urmărești succesul financiar în anii următori.